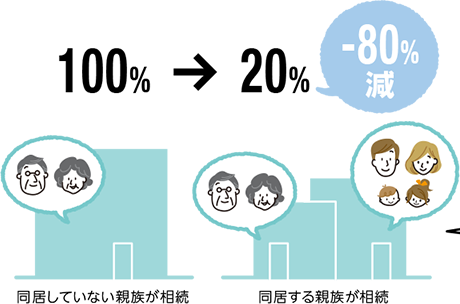

[ 相続財産の評価額]

相続税の軽減にも

二世帯住宅が有効です

2015年に相続税の基礎控除が縮小されたことにより、相続税の対策は一部の富裕層だけのものではなくなりました。そこで注目されているのが二世帯住宅。「小規模宅地の特例」によって、二世帯住宅に同居していた場合、土地の評価額が80%減となり相続税対策となる可能性があるのです。

例えば、評価額5,000万円の土地の場合、この特例の適用で相続税評価額が1,000万円となり相続税も大きく減額に。

住宅取得資金は

最大1,000万円まで贈与税が非課税

直系の両親や祖父母から住宅取得資金の贈与を受けた場合に、一定金額が非課税となる制度があります。2026年12月までは500万円、特に質の高い住宅※1の場合は1,000万円までが非課税の対象に。また、さらに「相続時精算課税制度」※2を選択した場合は基礎控除(年110万円)と特別控除(最高2,500万円)で贈与税の上限が3,610万円まで非課税になります。

※1:新築住宅の省エネ性能要件をZEH水準(断熱等性能等級5以上かつ一次エネルギー消費量等級6以上)とした住宅等条件があります。

※2:相続時精算課税:贈与税は相続時精算課税を選択した場合、特定贈与者ごとに、1年間に贈与により取得した財産の価値の合計額から基礎控除額(110万円)を控除し、特別控除(2,500万円)の適用がある場合はその金額を控除した残額を基に贈与税額を算出します。相続税は特定贈与者から取得した贈与財産の贈与時の価額から、基礎控除額を控除した残額を、その特定贈与者の相続財産に加算します。

※1:新築住宅の省エネ性能要件をZEH水準(断熱等性能等級5以上かつ一次エネルギー消費量等級6以上)とした住宅等条件があります。

※2:相続時精算課税:贈与税は相続時精算課税を選択した場合、特定贈与者ごとに、1年間に贈与により取得した財産の価値の合計額から基礎控除額(110万円)を控除し、特別控除(2,500万円)の適用がある場合はその金額を控除した残額を基に贈与税額を算出します。相続税は特定贈与者から取得した贈与財産の贈与時の価額から、基礎控除額を控除した残額を、その特定贈与者の相続財産に加算します。

両世帯で建築費用の

負担軽減&税の軽減

親世帯は土地を提供し、子世帯が建築費をその分負担することでお互いにメリットが。さらに区分登記をすることで、不動産取得税等の税金の軽減措置が受けやすくなります。

教育資金等で

子どもの家計に協力しやすい

子ども達の成長を見守ることも二世帯住宅の大きな楽しみ。孫の教育費は一定金額を非課税で贈与できる制度を活用して、子育てに協力するという選択肢も広がります。

一緒に暮らすことで

光熱費が抑えられます

暮らす人数は同じでも、別々の家に暮らす場合と二世帯住宅では、月々の光熱費は二世帯住宅の方がずっと経済的。もちろんCO2の削減にも貢献できます。

子世帯が

共働きを続けられるから経済的

日中の子ども達の世話や家事を親世帯と分担できることは、二世帯住宅の大きなメリット。安心して共働きが続けられれば、世帯全体の収入にゆとりが生まれます。

※本掲載内容は、令和6年度税制改正に基づきます。経済・金融情勢や法改正などにより変更される場合があります。また本制度については、各種要件があります。