相続税対策は、

もはや他人事ではありません。

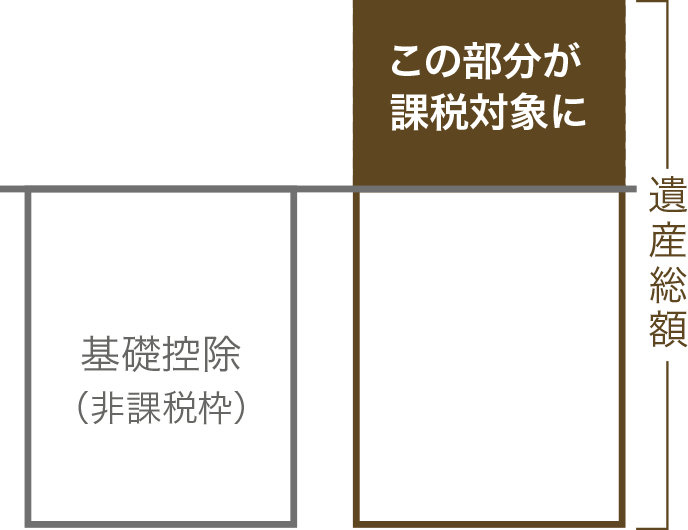

2015年施行の相続税法により、相続税の基礎控除額が大幅に減額され、課税対象者が増加しています。大切な資産を次世代に受け継ぐためにも、相続税対策のことを考えましょう。

相続税のしくみ

相続税のしくみ

「遺産総額」が「基礎控除額」を上回ると相続税が発生します。

- 遺産総額とは

- 「土地建物」「現預金」「有価証券」「美術品等」「死亡保険金」等から、被相続人の「借金」「葬儀費用」等を差し引いたもの。

- 基礎控除とは

- 税額計算上の一定の非課税枠のこと。

相続税の基礎控除額は?

相続税の基礎控除額は?

| 定額控除 | 3,000万円 |

|---|---|

| 法定相続人比例控除 (一人当たり) |

600万円 |

基礎控除額が減額され、さらに税率も上昇傾向にあるため、もともと課税対象だった方も、相続税額が増える傾向にあります。

相続税対策は、

相続税対策は、

不動産対策が鍵です。

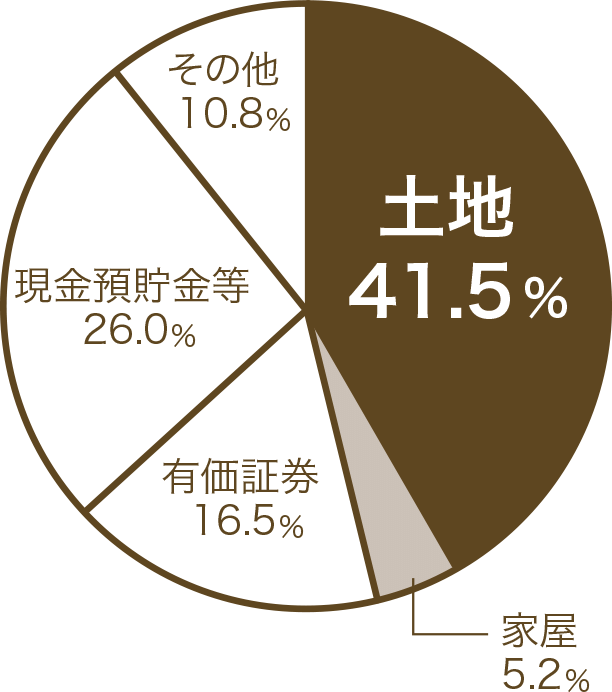

相続税の発生要因で、大きな比重を占めるのが不動産の評価額です。平均的に相続財産の約47%が土地と建物。節税においては、不動産への対策が鍵になります。

資産価値を下げずに、

資産価値を下げずに、

土地の評価額を下げる。

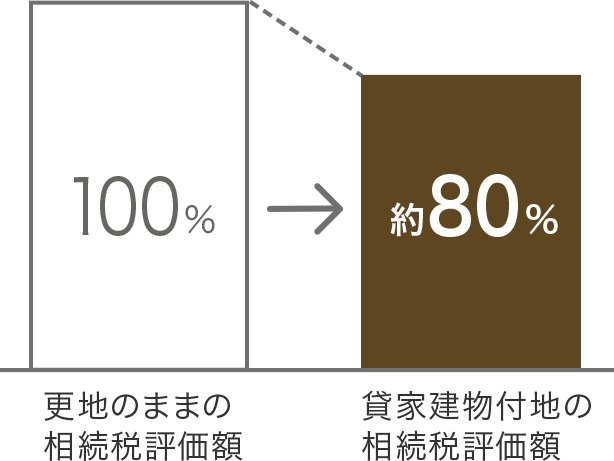

賃貸住宅を建てた土地は、

「貸家建付地」として評価されます。

土地の評価額は、更地の状態ではそのままです。しかし賃貸住宅を建てることで、借地権と借家権が考慮されるため、概ね更地の80%程度となります。

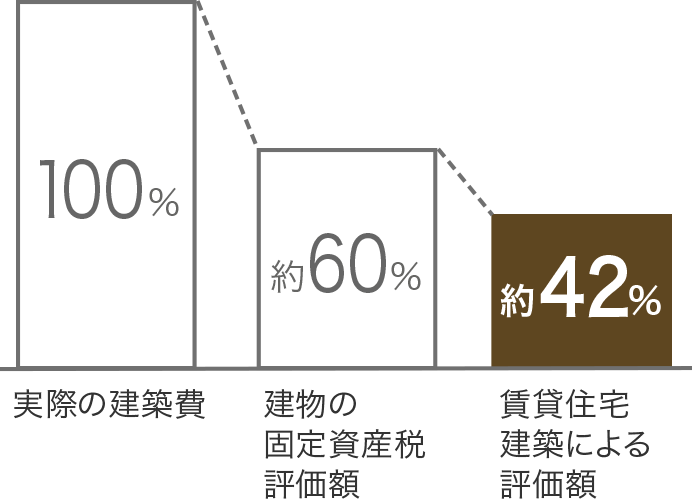

●固定資産税評価額を60%と想定

●固定資産税評価額を60%と想定賃貸住宅の建物は、

「評価減」を受けます。

建物は固定資産税評価額(概ね建築費の50~60%程度)で評価されます。建物を賃貸することで借家権割合(30%)が差し引かれ、固定資産税評価額の70%での評価となり、実際の建築費用の42%程度となります。

小規模宅地等の評価減の

小規模宅地等の評価減の

特例条件を

満たせば、

さらに節税も可能。

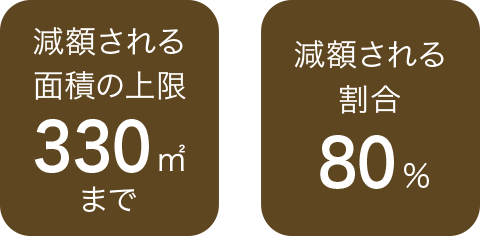

相続税の計算上、被相続人等の自宅や事業用の敷地の評価について、相続税をまともに課すことで、相続人が居住や事業を継続できなくなってしまわないように一定の要件のもとで、減額が認められています。

被相続人が所有していた敷地が、

特例の対象となる3つの用途。

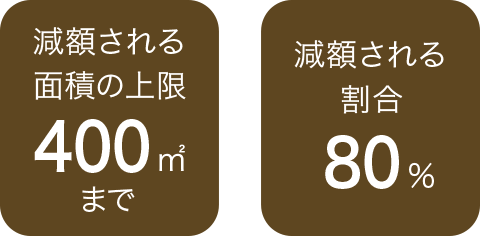

ご自宅の敷地

(特定居住用宅地等)

配偶者もしくは同居親族か持ち家を所有していない子※が相続する場合、「居住用」の小規模宅地等の評価減の特例が適用されます。

※相続開始前3年以内に本人(相続人)または本人の配偶者の所有する家屋に居住したことがないこと。

事業用の敷地

(特定事業用宅地等)

被相続人が経営する事業(貸付事業以外)を、相続人が引き継いで経営することで、「事業用」の小規模宅地等の評価減の特例が適用されます。

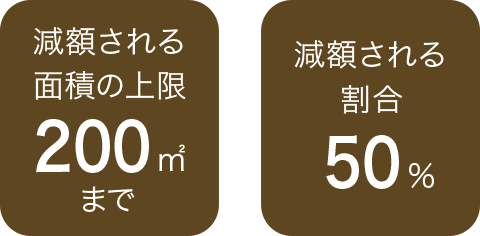

賃貸住宅等の敷地

(貸付事業用宅地等)

被相続人が経営する賃貸住宅を、相続人が引き継いで経営することで、「貸付用」の小規模宅地等の評価減の特例が適用されます。

※1と2はそれぞれ上限の面積まで併用でき、合計730㎡まで適用が可能となります。1と3、2と3を併用する場合は面積の調整が必要となります。

お電話でのお問い合わせはこちら

フリーコールにて受付致します。

0120-666-000