マイホームの取得を計画しているご家庭で夫婦2人に収入がある場合の住宅ローンの組み方には「連帯債務」と「ペアローン」という2つがあります。

今回のコラムでは、住宅ローンを利用するケースで、「ペアローン」を選択する場合のポイントを確認していきます。

住宅ローンを

「ペアローン」にする場合のポイント

公開日:2025.07.29

- 住宅ローン減税

「ペアローン」とは

「ペアローン」とは、取得する住宅を夫婦の共有名義にして、その持ち分に応じて別々の住宅ローンを組み、双方が相手方のローンの連帯保証人になる方法です。

💡ここがポイント💡

住宅ローンは夫が債務者と妻が債務者の2本になるので、事務手数料や印紙税、司法書士報酬などの定額の諸費用も2本分になります。

ここからは、「ペアローン」を利用する際のポイントです。

💡ここがポイント💡

住宅ローンは夫が債務者と妻が債務者の2本になるので、事務手数料や印紙税、司法書士報酬などの定額の諸費用も2本分になります。

ここからは、「ペアローン」を利用する際のポイントです。

「ペアローン」は同じ金融機関が原則

夫婦2人が契約をする住宅ローンは同じ金融機関にするのが原則です。

住宅ローンを組む場合は、対象となる住宅に対して融資をする金融機関が抵当権を設定します。

住宅ローンが複数で契約する金融機関が異なる場合は、金融機関の間で抵当権の順位を決める必要が生じます。

金融機関が住宅ローンの融資を認める要件は第一抵当権なので、第二抵当権で融資を承諾することが難しいためです。

住宅ローンを組む場合は、対象となる住宅に対して融資をする金融機関が抵当権を設定します。

住宅ローンが複数で契約する金融機関が異なる場合は、金融機関の間で抵当権の順位を決める必要が生じます。

金融機関が住宅ローンの融資を認める要件は第一抵当権なので、第二抵当権で融資を承諾することが難しいためです。

「ペアローン」は、夫婦で異なるタイプの住宅ローンを選択できる

「ペアローン」は夫婦2人が契約をする金融機関の住宅ローン商品の中から返済期間や返済方法、金利タイプなど異なるものを選ぶことができます。

💡ここがポイント💡

例えば、夫は全期間固定金利で35年返済、妻は変動金利で20年返済などを組み合わせることで、夫婦2人の収入状況や、ローン全体の金利の変動リスクを抑えるなどの柔軟な考え方ができます。

💡ここがポイント💡

例えば、夫は全期間固定金利で35年返済、妻は変動金利で20年返済などを組み合わせることで、夫婦2人の収入状況や、ローン全体の金利の変動リスクを抑えるなどの柔軟な考え方ができます。

夫婦2人が団体信用生命保険に加入する

「ペアローン」では、夫婦2人が個々に契約をする住宅ローンの団体信用生命保険に加入します。

夫婦のどちらかが死亡・高度障害になった場合、その人の住宅ローンは完済になり、残された人は、自身の住宅ローンの返済を継続することになります。

💡ここがポイント💡

「ペアローン」は、夫婦のどちらかが死亡・高度障害になっても、住宅ローンの一部は完済になるので、夫婦間で住宅ローン全体の死亡リスクを共有することができます。

夫婦のどちらかが死亡・高度障害になった場合、その人の住宅ローンは完済になり、残された人は、自身の住宅ローンの返済を継続することになります。

💡ここがポイント💡

「ペアローン」は、夫婦のどちらかが死亡・高度障害になっても、住宅ローンの一部は完済になるので、夫婦間で住宅ローン全体の死亡リスクを共有することができます。

夫婦2人が住宅ローン減税制度を利用できる

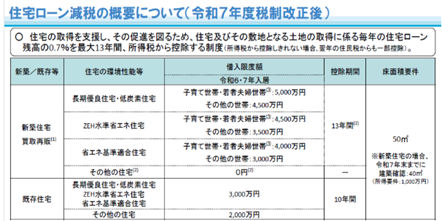

「住宅ローン減税制度」は、住宅ローンを借入している人が使える所得税(もしくは住民税)からの減税制度です。

新築住宅の場合は、返済開始から13年間は年末の借入金残高の0.7%(控除対象となる借入金の限度額は、ランク(取得した住宅の環境性能、家族構成、年齢等)に応じて定められた金額)を「確定申告」もしくは「年末調整」で所得税から控除することができます。

所得税から控除しきれない額がある場合は、次のうち少ない額が翌年の住民税から控除されます。

「ペアローン」の場合は、夫婦が別々に住宅ローンを返済しているので、住宅ローン減税の申請も別々にすることになります。

💡ここがポイント💡

「ペアローン」は、夫婦どちらかが単独で住宅ローン契約するよりも世帯全体での減税額を増やせる可能性があります。

以下は、「夫婦のどちらかが単独」の場合と、「ペアローン」の場合の1年目の住宅ローン減税額の計算例です。

住宅ローン減税の減税額は以下の条件で計算しました。

■ 夫婦のどちらかが単独で住宅ローンを組む場合

■ 夫婦各々が「ペアローン」で同額を借入する場合

新築住宅の場合は、返済開始から13年間は年末の借入金残高の0.7%(控除対象となる借入金の限度額は、ランク(取得した住宅の環境性能、家族構成、年齢等)に応じて定められた金額)を「確定申告」もしくは「年末調整」で所得税から控除することができます。

参照:国土交通省サイト「住宅ローン減税:令和7年度税制改正のポイント」

所得税から控除しきれない額がある場合は、次のうち少ない額が翌年の住民税から控除されます。

- 所得税の住宅ローン控除可能額のうち控除しきれない金額

- 所得税の課税所得金額の5% (上限97,500円)

「ペアローン」の場合は、夫婦が別々に住宅ローンを返済しているので、住宅ローン減税の申請も別々にすることになります。

💡ここがポイント💡

「ペアローン」は、夫婦どちらかが単独で住宅ローン契約するよりも世帯全体での減税額を増やせる可能性があります。

以下は、「夫婦のどちらかが単独」の場合と、「ペアローン」の場合の1年目の住宅ローン減税額の計算例です。

住宅ローン減税の減税額は以下の条件で計算しました。

- 夫の給与所得 ☞ 600万円 妻の給与所得 ☞ 600万円

- 住宅ローン減税の控除限度額 ☞ 4,500万円のランク

- 夫婦それぞれの所得税 ☞ 20万円 課税所得金額 ☞ 290万円

- 翌年の夫婦それぞれの住民税 ☞ 30万円

■ 夫婦のどちらかが単独で住宅ローンを組む場合

- 単独での借入金額 ☞ 6,000万円

- 住宅ローン減税の対象となる控除限度額のランク ☞ 4,500万円

- 控除限度額 ☞ 4,500万円

4,500円【控除限度額のランク】≦6,000万円【借入金額】 - 所得税からの減税額 ☞ 20万円

20万円【所得税】≦4,500万円×0.7%=31.5万円 - 住民税からの減税額 ☞ 9.75万円

一番少ない額 ☞ 9.75万円【控除上限額】≦11.5万円(31.5万円-20万円【控除額の上限-所得税の控除額】≦14.5万円【290万円【課税所得金額】×5%】

■ 夫婦各々が「ペアローン」で同額を借入する場合

- 「ペアローン」での夫婦の借入金額 ☞ 夫 3,000万円 妻 3,000万円

- 控除限度額 ☞ 夫3,000万円 妻 3,000万円

3,000万円【借入金額】≦4,500万円【控除限度額のランク】 - 所得税からの減税額 ☞ 夫20万円 妻 20万円

20万円【所得税】≦3,000万円×0.7%=21万円 - 住民税からの減税額 ☞ 夫 1万円 妻 1万円

一番少ない額1万円 ☞ 21万円-20万円【控除額の上限-所得税の控除額】≦9.75万円【控除上限額】≦14.5万円【290万円【課税所得金額】×5%】 - 減税額 ☞ 夫 21万円(所得税+住民税) 妻21万円(所得税+住民税)

- 世帯全体での減税額 ☞ 42万円(夫21万円+妻21万円)になります。

まとめ

今回のコラムは、夫婦で住宅ローンを返済する方法を「ペアローン」という視点で確認しました。

「ペアローン」は夫婦2人が住宅ローンを組むので、その分世帯全体の借入金額や、住宅ローン減税制度の減税効果を大きくすることが可能になるなどのメリットがあります。

ただし、一方では、借入金額が多くなると、その分毎月の返済負担も大きくなります。

長い返済期間には、夫婦のどちらかの収入の減少や支出の増加など、予想外のことも起こりえます。

このようなことを把握したうえで、どのような形で住宅ローンを組むのが自身の家庭に合っているのかを考えることも、夫婦で住宅ローンを組む「ペアローン」を利用する際のポイントの一つになります。

「ペアローン」は夫婦2人が住宅ローンを組むので、その分世帯全体の借入金額や、住宅ローン減税制度の減税効果を大きくすることが可能になるなどのメリットがあります。

ただし、一方では、借入金額が多くなると、その分毎月の返済負担も大きくなります。

長い返済期間には、夫婦のどちらかの収入の減少や支出の増加など、予想外のことも起こりえます。

このようなことを把握したうえで、どのような形で住宅ローンを組むのが自身の家庭に合っているのかを考えることも、夫婦で住宅ローンを組む「ペアローン」を利用する際のポイントの一つになります。