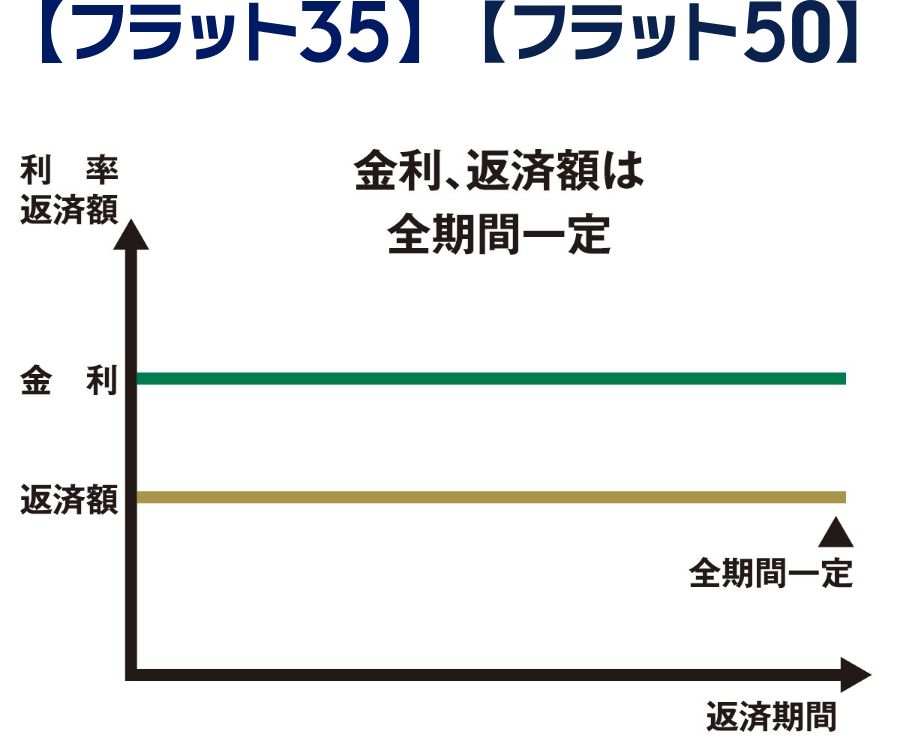

【フラット35】は、住宅金融支援機構と民間金融機関が提携して提供している借入期間最長35年の全期間固定金利の住宅ローンです。資金の受取時に返済終了までの借入金利と返済額が確定するため、長期にわたるライフプランが立てやすくなります。

民間金融機関が長期固定金利の住宅ローンを提供することができるように、住宅金融支援機構は、民間の金融機関から【フラット35】を買い取り、それを担保に債券を発行することで長期の資金調達を行うことができるようにしています。

また、長期優良住宅の認定を受けた住宅を取得する場合に利用できる、借入期間最長50年の全期間固定金利型の住宅ローン【フラット50】も用意されています。